Economía y Negocios

Ahora 30: qué hay que tener en cuenta sobre el límite para gastar en cuotas con la tarjeta de crédito

Los bancos no vienen actualizando el monto para financiar al mismo ritmo que avanza la inflación. Cuánto hay que tener disponible dentro del crédito para poder gastar y no correr riesgos de endeudarse en exceso

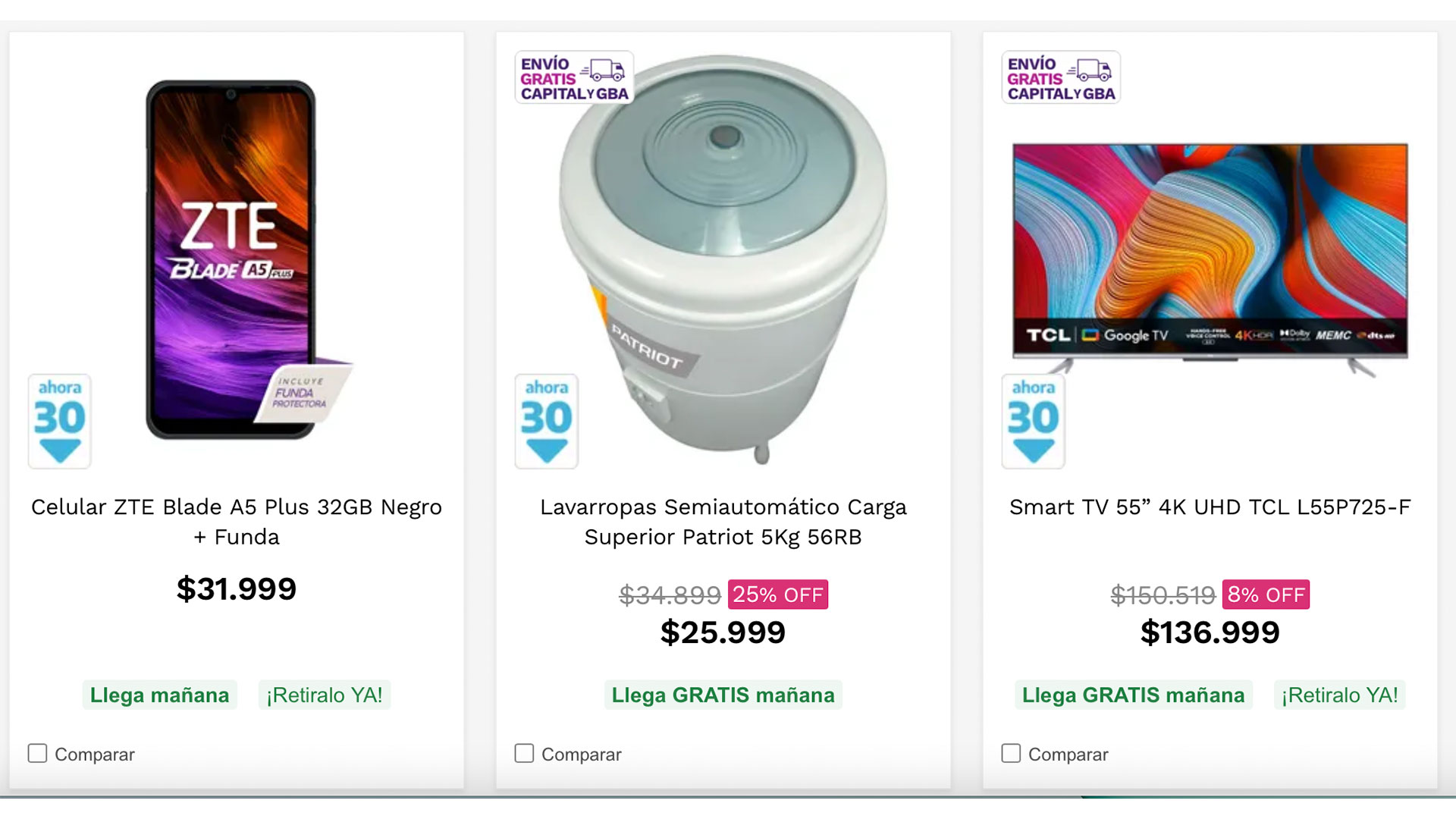

El lanzamiento del plan Ahora 30 para la compra de televisores, celulares, acondicionadores de aire, heladeras y lavarropas puede ser una buena oportunidad para muchos consumidores de conseguir financiamiento barato a la hora de renovar electrodomésticos. Pero a la vez los obliga a poner el ojo en un dato: cuál es el límite de compra que ofrece su tarjeta de crédito.

Si bien las tasas del plan están reguladas por el Gobierno, cada banco puede fijar el límite que sus clientes tiene para comprar con su tarjeta de crédito según su decisión comercial. De esa forma, pone mayores o menores límites de compra y de financiación en base a los ingresos de su cliente, su nivel de endeudamiento e, incluso, su historial de consumos con la tarjeta.

Muchos bancos no han ampliado los límites para comprar con tarjeta al mismo ritmo en que se ha incrementado la inflación. Por eso, quien tiene hoy el mismo límite para comprar con la tarjeta que hace un año tuvo, en términos reales, una reducción de ese monto del 80 por ciento

¿Qué debe saber el consumidor? Lo primero es tener en claro cuál es el límite de su tarjeta para compras (en un pago) y para financiación (en cuotas). En este último caso, el límite estará reducido por todas aquellas compras en cuotas pendientes de cancelación. El monto debe aparecer informado con claridad en el resumen de la tarjeta y se puede pedir su ampliación al banco a través de cualquier canal de atención. El banco puede modificarlo o no según su decisión.

¿Cuál es el margen de crédito disponible que hay que tener en la tarjeta para comprar con Ahora 30? Hace falta tener la totalidad del precio financiado del producto o, en términos más sencillos, el valor de la cuota multiplicado por 30. Siguiendo un ejemplo publicado hoy en la web de Fravega: un smart TV de 55″ Admiral tiene un precio de lista de $99.999 y con el plan del Gobierno se puede pagar en 30 cuotas fijas de $6.661,62 cada una. El precio final es de $199.848,60. El comprador deberá tener ese monto disponible en el cupo de su tarjeta para poder comprar con Ahora 30. Y a medida que pague las cuotas, ese crédito “ocupado” por la compra del televisor se irá reduciendo mes a mes y volverá a estar disponible.

Un problema de fondo es que muchos bancos no han ampliado los límites para comprar con tarjeta al mismo ritmo en que se ha incrementado la inflación. Por eso, quien tiene hoy el mismo límite para comprar con la tarjeta que hace un año tuvo, en términos reales, una reducción de ese monto del 80 por ciento.

Los planes “Ahora” son la principal causa de esa actitud de los bancos de “congelar” el límite para las tarjetas ya que sencillamente no son un buen negocio. Esta nueva etapa de Ahora 30 tiene una tasa nominal anual (TNA) del 48%, que se transforma en una tasa efectiva (TEA) cercana al 67%, lo que para el banco implica tener que prestar a una tasa mucho menor que la de los plazos fijos (75% y 107%). No obstante, cabe recordar que para saber cuánto le va a costar financiar su compra, lo que el consumidor debe mirar es el Costo Financiero Total (CFT), que incluye otros rubros y, en el ejemplo citado, puede acercarse al 90%.

El ministro de Economía, Sergio Massa, en la presentación del programa Ahora 30

El ministro de Economía, Sergio Massa, en la presentación del programa Ahora 30

“No podemos financiar a una tasa menor que la que tiene el costo del dinero. Por eso hay muchos bancos que en lugar de negarse a adherir a los planes ‘Ahora’, prefieren no subirle los límites al cliente. De esa manera, reducen la pérdida”, se sinceró el ejecutivo de un banco de primera línea. No obstante, advirtió que los bancos suben los límites en el caso de los clientes de buen poder adquisitivo, que tienen cuenta-sueldo con montos importantes. Solo en ese caso, prefieren financiar sin ganar dinero a cambio de fidelizar a un cliente que es rentable por otras vías.

Atado a este punto, hay otro aspecto del esquema de tasas de interés que el consumidor no puede soslayar. Si bien siempre las tasas para refinanciar los pagos con tarjeta de crédito han sido elevadas, las sucesivas alzas del costo del dinero que el Banco Central dispuso en los últimos meses las han dejado en un nivel “estratosférico”, según explicó el economista Santiago Manoukian, de Ecolatina.

“Lo que se recomienda es no hacer el ‘pago mínimo’. Patear el pago hacia adelante a la hora del vencimiento de la tarjeta puede ser atractivo, pero las tasas que se cobran son muy altas. El efecto bola de nieve que puede generar eso es muy riesgoso”, señaló el economista a Radio Urbana.

“Para aquel que quiera renovar la heladera de su casa, el plan Ahora 30 es una buena oportunidad porque la tasa que va a pagar es menor que la inflación que se espera para los próximos 12 meses. Financieramente es conveniente, lo que no quita que hay que analizar la estructura de gastos de cada persona, sobre todo en el caso de que ya haya otros pagos en cuotas sin saldar”, agregó.

El plan Ahora 30, además, obliga al comprador a “contemplar un gasto durante 30 meses, algo a que los argentinos no estamos acostumbrados, ya que todo el financiamiento suele ser a plazos más cortos”.

Según el Indice Prisma, que releva el movimiento de los medio de pago en la Argentina, en el segundo trimestre el 50% de las compras hechas con planes Ahora no superó los 6 meses de plazo, lo que revela el sesgo de no meterse en cuotas durante mucho tiempo.

Por último, otro dato clave para el consumidor es tratar de advertir si el precio al contado del producto a comprar está acorde al mercado o si fue aumentado en forma reciente antes de ser incluido en Ahora 30. La estrategia es clásica de todos los planes de consumo subsidiado o de precios controlados. Aún cumpliendo con el plan de financiamiento establecido por el Gobierno, el precio del electrodoméstico pudo ser aumentado antes de llegar a la vidriera o al carrito de compras de la web, lo que por supuesto lo hace menos conveniente.

Economía y Negocios

Mystery Shopper: La Clave para Revolucionar la Atención al Cliente en Argentina

Las empresas en Argentina buscan constantemente formas de optimizar la experiencia de compra y aumentar la satisfacción del cliente. Una estrategia que ha ganado popularidad en los últimos años es el Mystery Shopping o Mystery Shopper. Esta técnica no solo permite evaluar la calidad del servicio, sino que también contribuye significativamente a la mejora de servicios y al aumento de ingresos.

¿Qué es el mystery shopping?

El mystery shopping es una metodología de evaluación de servicios que implica la contratación de evaluadores anónimos, conocidos como mystery shoppers, para visitar y analizar puntos de venta, servicios, y todo lo relacionado a el contacto directo o indirecto con un cliente. Estos evaluadores se comportan como clientes normales y, tras su experiencia, proporcionan informes detallados sobre diversos aspectos del servicio, como la atención al cliente, la limpieza del establecimiento, la disponibilidad de productos. Hay que considerar que los servicios de venta y experiencia del cliente son estandarizados a nivel mundial.

Esta técnica permite a las empresas obtener una visión objetiva y precisa de su operación, ayudando a identificar áreas de mejora y a implementar estrategias para optimizar la atención al cliente.

Beneficios del mystery shopping para las empresas

El mystery shopping ofrece múltiples beneficios a las empresas en Argentina:

- Mejora de la experiencia del cliente: Al identificar problemas en la atención al cliente, las empresas pueden realizar ajustes que incrementen la satisfacción del cliente.

- Formación del personal: Los informes obtenidos a través de esta metodología permiten a las empresas formar mejor a su personal, abordando puntos débiles y resaltando buenas prácticas.

- Evaluación de la competencia: A través de comparativas con otros puntos de venta, las empresas pueden entender su posición en el mercado y establecer estrategias diferenciadoras.

- Aumento de ingresos: Según estudios, las empresas que implementan programas de mystery shopping han reportado un incremento del 20% en sus ingresos debido a la mejora de la atención y la experiencia del cliente.

- Detección de tendencias: Los mystery shoppers pueden ofrecer insights sobre cambios en las expectativas de los consumidores, permitiendo a las empresas adaptarse rápidamente.

La evolución de la atención al cliente: de la indiferencia a la experiencia

Históricamente, la atención al cliente en Argentina ha pasado por diversas etapas. Desde un enfoque en la transacción, donde la satisfacción del cliente no era una prioridad, hasta un enfoque centrado en la experiencia, donde cada interacción cuenta. Esta evolución ha sido impulsada en gran parte por la competencia y las expectativas crecientes de los consumidores.

Estudios recientes indican que el 78% de los argentinos considera que la atención al cliente es un factor decisivo al momento de elegir un proveedor. Por ello, las empresas que implementan el mystery shopping no solo mejoran su servicio, sino que también se posicionan mejor en la mente del consumidor.

Mystery Shopper Argentina

En Argentina, Mystery Shopper Argentina se ha consolidado como un referente en la evaluación de servicios. Su equipo de mystery shoppers capacitados realiza visitas a diferentes sectores, como el retail, restaurantes, hoteles, estaciones de servicio, cines, lugares de entretenimiento y un gran etcétera, lo que garantiza su experiencia en el rubro, garantizando una evaluación exhaustiva y objetiva.

El mystery shopping se ha convertido en una herramienta fundamental para las empresas en Argentina que desean mejorar su experiencia de compra y, en consecuencia, aumentar su satisfacción del cliente. La capacidad de obtener información objetiva sobre la atención al cliente y los servicios ofrecidos permite a las empresas adaptarse y prosperar en un entorno competitivo.

Si estás buscando contratar un mystery shopper en Argentina, visita la web Mystery Shopper Argentina para conocer más sobre sus servicios.

Economía y Negocios

«El problema de la Argentina es su reputación, no su realidad»

Jeffrey David Sachs dijo que «nadie confía» en el país por su «mala reputación» y una «crisis financiera autocumplida». Alertó por la crisis económica mundial y cuestionó el rol de Estados Unidos como el causante del «20% de este desastre»

El director del Centro para el Desarrollo Sostenible de la Universidad de Columbia, Jeffrey David Sachs, alertó hoy que «nadie confía en Argentina» en un contexto de crisis económica mundial donde el rol de los Estados Unidos para sostener la salud de la macroeconomía internacional es cuestionable. Para el economista, «Argentina no tiene pésimos fundamentos, pero no tiene confianza en los mercados financieros. El problema del país es su reputación, no su realidad«.

Sachs, denominado el «gurú de la pobreza», cuestionó la política económica de Estados Unidos y sus consecuencias en los países en desarrollo durante las Jornadas Monetarias y Bancarias organizadas por el Banco Central de la República Argentina (BCRA). Mediante una videoconferencia, instó a que la Argentina plantee estos desequilibrios en el marco del G20 ya que a su juicio resulta indispensable la «cooperación» de las economías centrales en un contexto macroeconómico «grave, que posiblemente empeore en el corto plazo».

«El problema de la Argentina es su reputación, no su realidad. Si se comparan los balances fiscales de Argentina y Estados Unidos, preferiría tener el de Argentina, con menores deudas y déficits más bajos«, señaló Sachs. De hecho, admitió que si de esos balances se sacara el «nombre Argentina, nadie estaría muy preocupado«.

“Entonces, incluso cuando vienen montos bajos de refinanciación de deuda, genera una crisis. El país tiene mala reputación, no puede recibir un préstamo, entonces empeora su reputación porque no puede refinanciar sistemáticamente sus deudas. Eso es una crisis financiera autocumplida, y es algo que el sistema financiero internacional tiene que abordar. Es un fracaso profundo del mercado, y no es normal, porque nuestras instituciones no abordan este tipo de pánico financiero”, consideró el académico.

Sachs había dicho a principios de año que no veía obstáculos «para un nuevo periodo de estabilidad y crecimiento para la Argentina», pero, como hoy, había lamentado que Argentina estaba tildada de «incorregible» y «destinada al default». «Este país no merece las crisis y sin embargo está en una crisis eterna», declaró en esa ocasión.

Crisis económica mundial

Para el académico estadounidense, el mundo atraviesa «la principal crisis económica desde principios de los años 80, ahora con una guerra peligrosa, por lo tanto resulta indispensable que las instituciones financieras internacionales brinden mayores préstamos a los países que realicen inversiones estructurales, por ejemplo en energía verde».

«La crisis mundial corre el riesgo de perder el control y no veo voluntad en los mercados de capitales para colaborar«, advirtió Sachs.

En cuanto al comportamiento de los mercados y los organismos de crédito multilaterales para fomentar mejorar condiciones medioambientales, indicó que es necesario el «financiamiento a largo plazo con tasas bajas, pero los países ricos no hacen nada para la transformación energética».

«El problema son las elevadas tasas de interés, me gustaría ver al BID y a la CAF multiplicar por diez su financiamiento para energía verde. Alguien le debería decir a Estados Unidos que generó el 20% de este desastre y, por lo tanto, debe hacer algo al respecto», enfatizó el economista.

Como concepto global, más allá del fenómeno medioambiental, propuso una «reforma del sistema monetario y financiero porque el acuerdo de Bretton Woods (impulsó la creación del FMI y el Banco Mundial tras la Segunda Guerra Mundial) llegó a su fin».

«El sistema de endeudamiento es injusto y debe arreglarse, por eso el G20 debe pensar en grande porque se necesitan nuevas disposiciones monetarias y financieras», reflexionó.

Sugerencias para el desarrollo

Por su parte, el exsecretario ejecutivo adjunto de la CEPAL, Mario Cimoli, instó a repensar nuevas políticas de desarrollo, a partir de los cambios de estrategia en diferentes regiones, mientras América Latina «se duerme en los debates«.

En ese debate, las condiciones estructurales de la región «son muy débiles y se verán presiones muy grandes de las economías centrales para volver al modelo de los años 70/80».

Por lo tanto, en este contexto, Cimoli propuso no sólo analizar las cuestiones «distributivas y fiscales», sino también «recomponer inversiones con un aumento de la productividad, lo que representa una nueva política de desarrollo».

Mañana, miércoles 23, comienzan las Jornadas Monetarias y Bancarias, Desafíos del nuevo contexto global para la estabilidad macroeconómica y el crecimiento.

— BCRA (@BancoCentral_AR) November 22, 2022

En el hilo te contamos más sobre las #JornadasBCRA 👇 pic.twitter.com/sEx3bgwL6E

Participan del primer panel de las #JornadasBCRA, Estabilidad macrofinanciera y desarrollo económico:

— BCRA (@BancoCentral_AR) November 22, 2022

🇦🇷 | @MarioCimoli, ex @cepal_onu y @eclac_un

🇮🇳 | @Jayati1609, @UMassAmherst

🇧🇷 | Luiz Awazu Pereira da Silva, @BIS_org

🇺🇸 | Jeffrey D. Sachs, @Columbia pic.twitter.com/V6NogFtKSt

A su turno, la profesora de la Universidad de Massachusetts Amherst, Jayati Ghosh, remarcó la importancia de gravar con mayor decisión la «riqueza de los ciudadanos con mayores ingresos, como así también a las multinacionales».

También sugirió que los inversores regionales en materia de litio no solo la impulsen para su «extracción sino que además se comprometan a transferir tecnología».

Por último, el brasileño Luiz Pereira da Silva (director general adjunto del Banco de Pagos Internacionales) expresó que los «bancos centrales deben ser duros con el problema de la inflación, porque estamos con un alto riesgo de tener elevada inflación durante un período prolongado».

Las jornadas continuarán el próximo miércoles con la participación de Humberto Colmán Castillo (director del Banco Central de Paraguay), Roger Edwin Rojas Ulo (presidente del Banco Central de Bolivia) y Julio Velarde (presidente del Banco Central de Perú).

Economía y Negocios

¿Cómo está funcionando el programa Precios Justos?

Osvaldo Bassano, presidente de la Asociación de Defensa de los Derechos de los Usuarios y Consumidores, explicó el desenvolvimiento en supermercados e hipermercados de la medida para controlar la inflación.

El pasado 11 de noviembre, el Gobierno lanzó Precios Justos, medida que incluyó la fijación de los valores de 1.500 productos por cuatro meses y para los que no ingresen al programa estipula que no pueden aumentar más del 4%.

A más de 10 días de su lanzamiento, Osvaldo Bassano, presidente de la Asociación de Defensa de los Derechos de los Usuarios y Consumidores (ADUCC), explicó cómo se está desenvolviendo en supermercados e hipermercados la medida que busca controlar la inflación.

«En Capital comenzaron algunos supermercados e hipermercados a acordar el tema de los Precios Justos», comentó el titular de ADUCC en diálogo con Gustavo Sylvestre al aire de Radio 10. En esa línea, comentó también que hay irregularidades en el cumplimiento del programa: «Hay muchos lugares del interior del país que todavía no tienen la cartelería de Precios Justos«.

Bassano destacó la necesidad de que «Precios Justos llegue a todos las góndolas del país» y advirtió que «los mayoristas todavía no tienen los Precios Justos para que los minoristas puedan hacer uso».

En último lugar, reveló que es muy difícil el cumplimiento del programa. «Estamos avanzando en el tema pero cuesta mucho que se cumpla. Hay mucha especulación respecto al tema de los precios«, cerró.

Precios Justos: ya se exhiben los nuevos carteles en supermercados

Los supermercados que se sumaron al programa impulsado desde el Ministerio de Economía, Precios Justos, comenzaron el lunes a instalar la señalética correspondiente y se espera que todos los que forman parte del nuevo esquema de precios lo hagan en los próximos días.

Fuentes de la Secretaría de Comercio Interior citadas por Télam, algunas de las cadenas adheridas ya tienen en sus góndolas los carteles oficiales que, son circulares de fondo azul y letras blancas, publicitando los productos ofrecidos del programa que fue anunciado el pasado viernes 11 de noviembre por el titular de Hacienda, Sergio Massa.

Desde el sector supermercadista señalaron que el momento de inicio de la colocación de los carteles del programa “depende de cada empresa” y que en el curso de esta semana se espera que se vayan sumando más sucursales de las cadenas participantes en todo el país, según informa Télam.

El pasado viernes, el Palacio de Hacienda aprobó la señalética del programa Precios Justos con su correspondiente imagen y descripción técnica, a través de la disposición 1/2022 de la Subsecretaría de Política para el Mercado Interno publicada en el Boletín Oficial.

“La señalética de Precios Justos deberá ser utilizada por todas las empresas alcanzadas por esa medida en su folletería, páginas web, plataformas digitales o cualquier otro material o medio de difusión relacionado con su respectivo negocio, en el que se haga mención al programa o a los productos incorporados a este, respetando la descripción técnica”, consigna la norma.

Precios Justos absorberá los productos dentro de Precios Cuidados y establece la fijación de valores de cerca de 2.000 productos de primera necesidad de noviembre a febrero, y un aumento máximo del 4% para otros 30.000 artículos.

-

Líderes y Emprendedores2 días

Líderes y Emprendedores2 díasLa Historia de amor de dos emprendedores que instalaron su Fábrica de Empanadas Argentinas en Tarija

-

Actualidad2 días

Actualidad2 díasEl Club de Bocha de Laboulaye: Entre la tradición y la incertidumbre

-

![De ordeñar a innovar: el empoderamiento de la mujer rural se aprende en una escuela [CONTENIDO PATROCINADO] 58 empoderamiento de la mujer rural se aprende en una escuela iUR3lD](https://milenio.ar/wp-content/uploads/2024/11/empoderamiento-de-la-mujer-rural-se-aprende-en-una-escuela-iUR3lD-400x240.jpeg)

![De ordeñar a innovar: el empoderamiento de la mujer rural se aprende en una escuela [CONTENIDO PATROCINADO] 59 empoderamiento de la mujer rural se aprende en una escuela iUR3lD](https://milenio.ar/wp-content/uploads/2024/11/empoderamiento-de-la-mujer-rural-se-aprende-en-una-escuela-iUR3lD-80x80.jpeg) Europa3 días

Europa3 díasDe ordeñar a innovar: el empoderamiento de la mujer rural se aprende en una escuela [CONTENIDO PATROCINADO]

-

¿Dónde Ir? ¿Qué ver y escuchar?3 días

¿Dónde Ir? ¿Qué ver y escuchar?3 díasÚltimas funciones de Desperfecto de Pareja en La Pausa Teatral

-

Newswire3 días

Newswire3 díasSurexs lanza Seguros Flexibles para empresas que buscan mejorar la satisfacción y retención de talento

-

Europa2 días

Europa2 díasBruselas continúa teniendo «importantes preocupaciones» sobre el Estado de Derecho en Hungría

-

Europa3 días

Europa3 díasEl consulado ruso en Bulgaria, ¿un centro de espionaje del Kremlin?

-

Newswire3 días

Newswire3 díasLas organizaciones globales pueden aumentar más de diez veces su capacidad para detectar transacciones de alto riesgo a través de una mejor colaboración, según muestra la investigación