Mercado y Finanzas

Finanzas globales: los mercados emergentes, inusualmente resistentes ante las subas de tasas

Países como la India y Brasil mejoraron en los últimos años la formulación de sus políticas y lograron dar mayor profundidad a sus sistemas financieros, según destacan analistas; eso les permite estar mejor posicionados para enfrentar el contexto actual

LONDRES.– El guión es familiar. Una Reserva Federal empeñada en controlar la inflación sube las tasas sin piedad. El dólar se dispara, las condiciones financieras globales se endurecen y la economía se desacelera en forma generalizada. Pero esta vez hay un giro. Donde los autores escribirían sobre una crisis de mercados emergentes, hay calma.

Durante décadas, los países de ingresos medios y rápido crecimiento han sido una fuente de problemas financieros. A principios de la década del 80, la cruzada de la Fed contra la inflación de dos dígitos provocó una crisis de deuda en América Latina; en 2010, la normalización de la política tras la crisis financiera mundial sacudió a los “cinco frágiles” (Brasil, India, Indonesia, Sudáfrica y Turquía). Se podría haber esperado lo mismo con el endurecimiento actual, que es el más intenso desde principios de los 80. En las previsiones publicadas el 11 de octubre, el FMI volvió a rebajar sus proyecciones de crecimiento y advirtió que las economías que representan un tercio del PBI mundial se encaminan a la recesión. Los países más pobres están contra las cuerdas.

Pero la mayoría de los países grandes de medianos ingresos van capeando la tormenta. El FMI considera que a las economías emergentes les irá mejor que a las ricas este año y en 2023, pese a la desaceleración en China y a la contracción en Rusia. Mientras que el euro, la libra y el yen se desploman frente al dólar, las rupias india y de Indonesia cayeron menos, y las monedas de Brasil y México se aprecian.

La resiliencia del mundo emergente es, en parte, una historia de maduración. Desde las crisis de las décadas de 1980 y 1990, los mercados financieros locales se profundizaron y los bancos están mejor administrados. Mejoró la formulación de políticas y los funcionarios aprendieron los peligros del presupuesto descuidado y de los grandes déficits de cuenta corriente. Los bancos centrales son más independientes y adoptan enfoques de metas de inflación del mundo rico.

Todo ello tomó valor en los últimos dos años. Muchos bancos centrales de países de ingresos medios comenzaron a subir las tasas mucho antes que los de países ricos. Esto evitó que la creciente inflación se saliera de control y detuvo las caídas de la moneda. Brasil, que experimentó una hiperinflación a principios de la década de 1990, ha trabajado en las últimas décadas para establecer la credibilidad y la independencia de su banco central. Cuando la inflación se disparó y el real se tambaleó a principios de 2021, el banco central respondió con aumentos agresivos de las tasas, que llegaron a un acumulado de casi 12 puntos porcentuales. La inflación cayó desde un pico interanual del 12% en abril a menos del 8% y la moneda ha estado entre las de mejor rendimiento del mundo.

Los regímenes cambiarios de los mercados emergentes también mejoraron. Estas economías alguna vez dependieron de tipos de cambio fijos para contener la inflación y asegurar un crédito más barato. Pero las crisis alentaron un movimiento en la dirección de los regímenes de tasa flotante, en los que los mercados tienen más voz sobre el valor de una moneda. Ahora, la mayoría de los gobiernos intervienen ocasionalmente ante movimientos indeseablemente rápidos o grandes.

Muchos asociaron esto con mayores reservas de divisas. Durante los buenos tiempos, compraron activos denominados en monedas de reserva, como el dólar. Esto ralentiza el ritmo de apreciación de sus monedas y crea activos seguros. En 1998, las reservas mundiales de divisas ascendieron al 5% del PBI global. Para 2020, esa cifra había subido al 15%. Aunque las reservas chinas de más de US$3 billones representan gran parte, otros mercados emergentes acumularon cifras formidables. Las de Brasil, por caso, superan los US$300.000 millones.

Estas reservas se pueden implementar para frenar la depreciación de una moneda cuando cae el apetito por el riesgo de los inversores. Sin embargo, son más valiosas en medio de una crisis, cuando pueden usarse para pagar importaciones críticas y cumplir con los pagos de la deuda en moneda fuerte. Fundamentalmente, ayudan a asegurar a los inversores extranjeros que se cumplirán las obligaciones.

Las economías emergentes han abordado su mayor debilidad: la incapacidad de obtener préstamos en su propia moneda. Después de la última crisis financiera mundial, los rendimientos de los bonos en el mundo rico se desplomaron, empujando a los inversores a buscar rendimientos en otros lugares. Eso, combinado con una mejor gestión económica en los mercados emergentes, permitió a los funcionarios cambiar el endeudamiento a bonos en moneda local. A mediados de la década de 2000, alrededor del 46% de la deuda pública de Indonesia y el 83% de la de Chile era en moneda extranjera. Para 2021, esos porcentajes habían caído al 23% y al 32%.

La seguridad adquirida por estas innovaciones es impresionante. Pero, aunque los gobiernos se han endeudado más en sus propias monedas, muchas empresas no lo han hecho, y si los problemas globales obligan a las grandes firmas a buscar rescates, sus obligaciones externas podrían convertirse en obligaciones de sus gobiernos.

La estabilidad también puede conducir a tomar más riesgos y, así, algunos países asumieron niveles de deuda que serían considerados muy altos, incluso para el mundo rico.

Mercado y Finanzas

El precio de los alimentos: los consumidores pagan casi cuatro veces más de lo que reciben los productores

La distorsión en el precio de los alimentos se generó entre los 24 principales productos que provienen del campo y participan de la mesa familiar. Así lo señaló un informe de CAME, en relación a noviembre pasado

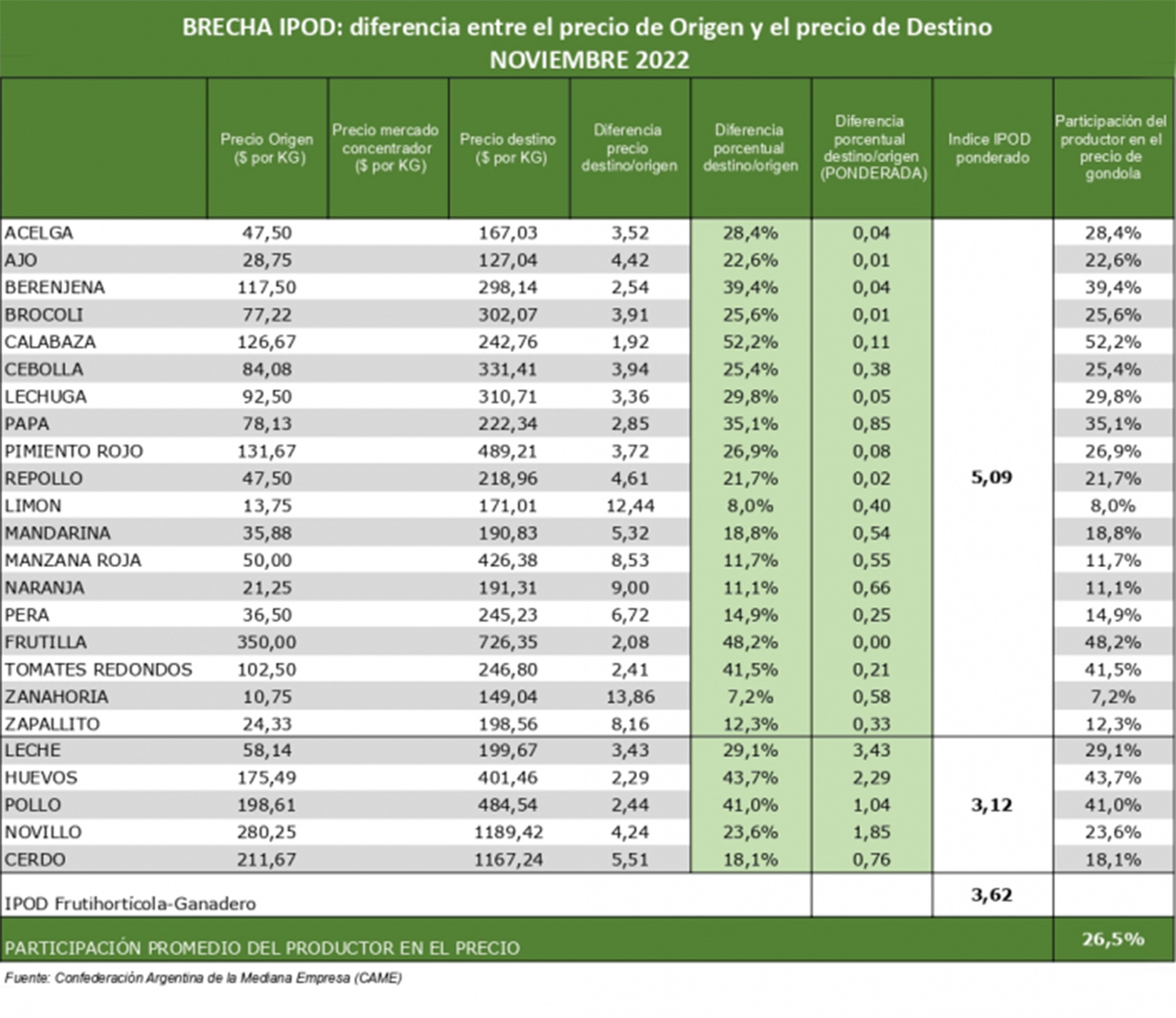

Un informe de la Confederación Argentina de la Mediana Empresa (CAME) reflejó que durante el mes pasado, los precios de los productos agropecuarios se incrementaron 3,6 veces desde que salieron del campo (origen) hasta que llegaron a la góndola (destino). Es decir, los consumidores pagaron $3,6 por cada $1 que recibieron los productores de los 24 agroalimentos que componen la canasta del Índice de Precios en Origen y Destino (IPOD) elaborado por el sector de Economías Regionales de la entidad.

Además, se determinó que en promedio la participación del productor en el precio final de venta subió a 26,5% en noviembre. Al respecto, los productores de calabaza obtuvieron la mayor participación (52%), por las inclemencias climáticas en las zonas productoras, como altas temperaturas y falta de precipitaciones, mientras que la más baja ocurrió en la zanahoria (7%).

Por otro lado, entre los productos que registraron las mayores diferencias entre los precios del campo al consumidor, se encuentran la zanahoria (13,9 veces), el limón (12,4), la naranja (9), la manzana roja (8,5) y el zapallito (8,1). En relación a la zanahoria, se registró una baja mensual del 1% en los precios que cobró el productor, y sin variaciones se presentó el nivel de precios al consumidor. En el caso del limón, el informe de CAME determinó que hubo un incremento mensual de casi el 104% en los precios de origen, por el impacto de la sequía que afecta especialmente a la provincia de Salta, generando una menor oferta y por ende una suba del 24% en los precios de destino.

En el análisis detallado de las producciones, en la naranja se determinó que se registró un aumento del 9% en los precios al productor, cuando al consumidor se ubicó en 17,5%. En lo que respecta a la manzana roja, no mostró variaciones en los precios de origen, pero sí creció un 12% en destino, como consecuencia de la alta incidencia del consumo energético en las respectivas cámaras de frío. Por último, en el caso del zapallito los precios al productor subieron 1,4%, pero bajaron 30% para el consumidor con respecto al mes anterior.

Más productos

Por el lado de los productos que presentaron menor diferencia entre el precio que cobró el productor y el que pagó el consumidor, “se encuentran 2 productos de origen animal y 3 frutihortícolas”, señalaron desde CAME. En ese sentido, puntualizaron que la brecha de los huevos fue de 2,3 veces y en el pollo de 2,4 veces, ya que ambos cuentan con sistemas de producción integrados, lo que significa que todos los integrantes de la cadena “son parte del riesgo del negocio”. A su vez, en materia de precios, la carne de pollo no registró variaciones mensuales en ninguno de los extremos de la cadena, pero sí lo hizo el huevo, con un incremento del 1% en origen y del 4,5% en destino.

A todo esto, hay que sumar a la calabaza, cuya brecha fue de 1,9 veces, y de esta manera se convirtió en el producto con la brecha más baja por segundo mes consecutivo, los precios al productor aumentaron un 1% y al consumidor, un 14,5%. También el relevamiento ubicó al tomate redondo, con una brecha de 2,4 veces, y sin variaciones en los precios de origen, en tanto en destino la caída fue del 6%. Por último, y en relación a la frutilla, con una brecha de2,1 veces, presentó en noviembre último una suba mensual de los precios del 61,5% en origen, mientras que en destino el aumento llegó al 1%.

Mercado y Finanzas

La implosión de FTX causa defaults en fondos de cobertura

Orthogonal Trading informó que se vio “gravemente afectado por el colapso de FTX y las actividades comerciales asociadas”, por lo que no pudo pagar un préstamo criptográfico de u$s 10 millones.

El contagio de la caótica implosión del criptoimperio de Sam Bankman-Fried se está extendiendo al mundo de las finanzas descentralizadas, luego de que un fondo de cobertura fuera declarado en default por créditos de casi US$36 millones.

Orthogonal Trading dijo en un tuit el martes que se había visto “gravemente afectado por el colapso de FTX y las actividades comerciales asociadas”, por lo que no pudo pagar un préstamo criptográfico de US$10 millones. Eso llevó a la entidad que administra el grupo de préstamos en el protocolo DeFi Maple a emitir un aviso de default para todos los préstamos activos del fondo.

El default es el último ejemplo de criptofondos de cobertura que se ven afectados por la rápida implosión de FTX de Sam Bankman-Fried ocurrida en noviembre. FTX era unos de los lugares de negociación favoritos de los inversionistas institucionales y el efectivo de varios fondos de cobertura se ha quedado atrapado en él luego de que FTX se declarara en bancarrota. Las finanzas descentralizadas, donde las personas piden prestado, prestan e intercambian criptomonedas sin un intermediario central, hasta ahora han evadido la peor parte de las consecuencias de FTX. Pero el default de Orthogonal Trading insinúa cuán ampliamente se está extendiendo el contagio de la desaparición de FTX y Alameda Research de Bankman-Fried.

Los préstamos organizados en plataformas no garantizadas como Maple no exigen grandes garantías para respaldar las posiciones de los prestatarios en caso de default, sino que dependen de administradores de conjuntos como M11 para realizar la debida diligencia en las finanzas de los prestatarios. Maple dijo que cortó los lazos con Orthogonal Trading, con sede en Sídney, porque tergiversó su posición financiera al grupo de préstamos, M11 Credit, una acusación que M11 también presentó contra el fondo de cobertura.

En total, Orthogonal Trading había obtenido US$31 millones en préstamos en la criptomoneda estable USDC y otros US$4,9 millones denominados en un token llamado wrapped ether, según datos de Maple. Ahora representa la mayoría de los préstamos de M11 Credit, frente al 14% a principios de septiembre.

“En lugar de cooperar con nosotros y revelar su exposición, intentaron recuperar pérdidas a través de más operaciones, y finalmente perdieron un capital significativo”, dijo M11 Credit en un comunicado y agregó que había sido informado por Orthagonal Trading el 3 de diciembre sobre su incapacidad para pagar los US$10 millones. Orthogonal Trading no respondió a las solicitudes de comentarios.

Orthogonal Credit, empresa relacionada que afirma operar “estructuralmente separada” de Orthogonal Trading, dijo el lunes en una entrada de blog que estaba “conmocionada y consternada” por el evento y no estaba al tanto de los problemas de su entidad hermana. “Nos quedamos boquiabiertos por el alcance de la exposición y la posición de liquidez del libro de negocios de Orthogonal Trading”, dijo Orthogonal Credit.

Orthogonal Credit había originado aproximadamente US$850 millones en préstamos sobre Maple, según la plataforma. Las comisiones generadas por el grupo de préstamos de Orthogonal Credit en Maple se utilizarán para pagar a los prestamistas de Orthogonal Trading antes del cierre esperado del grupo en el primer trimestre del próximo año, dijo Maple.

Maple también cortó todos los lazos con Orthogonal Credit, según su comunicado.

Mercado y Finanzas

Aumenta la educación privada: ¿cuánto y desde cuándo?

Las cuotas en la Provincia de Buenos Aires y en Capital tendrán un fuerte aumento en el último mes del año, lo que podría impulsar también las matrículas para el 2023.

La mensualidad de los colegios privados en la Ciudad de Buenos Aires aumentarán hasta un 14,5% desde diciembre, mientras que en la Provincia lo harán en un 10%, en el que se convertirá en el último incremento del año y un nuevo golpe al bolsillo de la clase media.

Los incrementos responden al aumento del 102% de los salarios para el personal docente de la Ciudad, mientras que en Provincia fue de un 94,5% para todo el año en curso. Los salarios docentes representan el 60% de los costos de los establecimientos educativos, comentó Rodolfo De Vincenzi, de la Confederación Argentina de Instituciones de Enseñanza Privada, en diálogo con Todo Noticias (TN).

El último aumento se aplicó en octubre y fue del 20% en los colegios de capital y del 6,2% en los bonaerenses. Según explican desde la Confederación, toda vez que se actualicen los salarios docentes, deben corregirse las cuotas.

En ese sentido, la paritaria docente se cerró a mediados de septiembre y los gremios SADOP, UDA, CEA, AMET y CTERA terminaron pasando la oferta inicial que incluye una suba en tres cuotas, con un total de 82% que se termina de pagar en diciembre, con lo que el salario mínimo inicial será de $77.137 al término del 2022.

¿Y las matrículas para el 2023?

En la PBA la matrícula para el 2023 viene con subas del 50% promedio en los colegios privados con arancel libre, es decir, los que no reciben subsidios del Estado.

Los colegios sin asistencia estatal ya enviaron entre septiembre y octubre los valores de las matrículas para el próximo año lectivo. En Argentina hay unas 17.000 instituciones privadas educativas, de las cuales casi un 60% cuenta con subvención estatal, que va desde la cobertura del 20% hasta el 100%.

La asistencia del Estado cubre tanto cargos oficiales como algunos componentes específicos, más no alcanza al personal no docente ni a los costos por servicios operativos.

La Asociación de Institutos de Enseñanza privada de la Provincia de Buenos Aires (Aiepba) explicó que: “Es complejo definir un aumento para el próximo año teniendo en cuenta la espiral inflacionaria”. Al mismo tiempo descartó de plano que haya colegios que enviaron matrículas con aumentos del 100% para el 2023.

Los aumentos serán de hasta el 55% promedio, mientras que la gran mayoría de las instituciones se inclinan por el 50%, teniendo en cuenta las proyecciones de la suba de precios y los acuerdos salariales.

-

Líderes y Emprendedores2 días

Líderes y Emprendedores2 díasLa Historia de amor de dos emprendedores que instalaron su Fábrica de Empanadas Argentinas en Tarija

-

Actualidad2 días

Actualidad2 díasEl Club de Bocha de Laboulaye: Entre la tradición y la incertidumbre

-

![De ordeñar a innovar: el empoderamiento de la mujer rural se aprende en una escuela [CONTENIDO PATROCINADO] 58 empoderamiento de la mujer rural se aprende en una escuela iUR3lD](https://milenio.ar/wp-content/uploads/2024/11/empoderamiento-de-la-mujer-rural-se-aprende-en-una-escuela-iUR3lD-400x240.jpeg)

![De ordeñar a innovar: el empoderamiento de la mujer rural se aprende en una escuela [CONTENIDO PATROCINADO] 59 empoderamiento de la mujer rural se aprende en una escuela iUR3lD](https://milenio.ar/wp-content/uploads/2024/11/empoderamiento-de-la-mujer-rural-se-aprende-en-una-escuela-iUR3lD-80x80.jpeg) Europa2 días

Europa2 díasDe ordeñar a innovar: el empoderamiento de la mujer rural se aprende en una escuela [CONTENIDO PATROCINADO]

-

¿Dónde Ir? ¿Qué ver y escuchar?3 días

¿Dónde Ir? ¿Qué ver y escuchar?3 díasÚltimas funciones de Desperfecto de Pareja en La Pausa Teatral

-

Newswire3 días

Newswire3 díasSurexs lanza Seguros Flexibles para empresas que buscan mejorar la satisfacción y retención de talento

-

Europa3 días

Europa3 díasEl consulado ruso en Bulgaria, ¿un centro de espionaje del Kremlin?

-

Europa2 días

Europa2 díasBruselas continúa teniendo «importantes preocupaciones» sobre el Estado de Derecho en Hungría

-

Ciencia y Salud3 días

Ciencia y Salud3 díasLecanemab, claves y retos de un medicamento para frenar al alzhéimer