Mercado y Finanzas

Cuidado si comprás y retirás dólares en septiembre: que no te den billetes «cara chica»

El ahorro en dólar billete es un clásico entre los ahorristas argentinos que se sienten más seguros con esta inversión que con otros instrumentos más sofisticados. Sin embargo, a más de uno de ellos les da un dolor de cabeza cuando reciben un dólar cara chica. Eso ocurre cuando el dólar oficial se comercializa en torno a los $145 y el solidario que actualmente se ubica por encima de los $240.

Se trata del billete de 100 dólares que tiene ya varias décadas en el mercado y que tiene el dibujo de la cara del procer norteamericano, Benjaming Franklin, en un tamaño menor al de los diseños más actuales. De allí que se lo llame coloquialmente «dólar cara chica».

Ese diseño es el menos preferido en las casas de cambio porteñas y por eso muchos ahorristas lo rechazan cuando un turista o los bancos le entregan uno.

Pero en la siguiente nota te contamos cómo manejarte con tus ahorros en dólar cara chica para no perder plata y hacer valer tus ingresos.

La verdad sobre el dólar «cara chica»: ¿por qué vale menos?

Tener un Benjamin Franklin, como se les dice a los billetes de u$s100, es muy bueno, y tener muchos, más todavía, sobre todo en la Argentina, donde el dólar en muy valorado y codiciado. Sin embargo, si se trata del dólar «cara chica» puede ser un dolor de cabeza para más de un ahorrista.

¿Por qué? Porque en las casas de cambio informales (conocidas como cuevas) y los arbolitos de la calle Florida suelen pagar por ellos un porcentaje menor que por los demás billetes del mismo valor, pero que tienen otro diseño, y también sucede eso a la hora de realizar algunas transacciones en dólares incluso en circuitos legales, como las inmobiliarias, porque la otra parte los rechaza.

Los cambistas encontraron un artilugio para hacer una diferencia.

Dólar de cara chica: cómo es y cuánto menos se paga

El descuento que se realiza puede variar de pendiendo del lugar, pero según una fuente de una financiera consultada por iProfesional, estos billetes de u$s100 de cara chica se pagan entre un 2% y un 4% menos que los demás de misma denominación por estos días.

Aquellas personas que ya pasaron por esa situación saben seguramente de qué billete de dólar se trata (es algo que uno no olvida porque sin comerla ni beberla implica perder plata), pero para las que no los conocen, es importante saber que son esos que tiene el rostro del célebre integrante del grupo de fundadores de los Estados Unidos en tamaño pequeño en el centro del billete en un óvalo (chico, sobre todo comparando con los más actuales, en los que la cara de Franklin fue ganando más espacio).

Estos billetes se imprimieron en los Estados Unidos hasta el año 1996, pero siguen en circulación en el país del norte sin ninguna diferenciación respecto de los demás de igual valor. Sin embargo, en Argentina y en otros países del mundo, se los mira con desconfianza y son menos valorados.

¿El dólar cara chica lar vale menos por motivos razonables?

Pero, ¿a qué se debe esta situación? Según explica a iProfesional Gustavo Quintana, de PR Corredores de Cambio, «eso surgió debido a que esos billetes tienen menor nivel de seguridad que los nuevos y en el mercado paralelo comenzaron a rechazarlos para evitar operar con billetes falsificados«. Más allá de eso, no habría otra razón que lo justifique.

«Es una avivada porque los nuevos tienen a los sumo una bandita de seguridad más», dice una voz de una financiera. Además, es claro que todos los cambistas tienen detectores de billetes apócrifos, por lo que no parece un argumento muy sólido, salvo por el hecho de que, en algunos países de la región, tienen el mismo problema y eso avalaría el fenómeno con la excusa de que los extranjeros que vienen a Argentina también los rechazan.

Del más viejo (el de cara chica) al más nuevo, así cambió el billete de u$s100.

Tal es así que Quintana comenta que incluso «esa ‘costumbre’ salió del ámbito de las cuevas y se trasladó a otros espacios». Por ejemplo, en transacciones de inmuebles, autos y otros bienes en dólares, hay problemas con el dólar de cara chica.

Pero, asegura que, «técnicamente, no hay un motivo válido para evitarlos o pagar menos por él», sobre todo porque, tal como se señaló antes, «vas a Estados Unidos y no hay ningún problema con esos billetes de dólar«.

El colmo es que incluso los bancos están enfrentando esta problemática porque los clientes que compran dólares en ese circuito legal ya no quieren recibir los famosos «billetes de cara chica«. «Vienen a la sucursal y quieren recibir sólo los de diseños más modernos», cuentan en una entidad.

Los dólares cara chica se pagan menos: ¿aplica a la venta?

Cansado ya de este tipo de casos y de las múltiples consultas de público y periodistas por este tema, el jefe de comunicación de un banco llamó a una cueva de la City recientemente y preguntó por el valor del blue.

«Me vendían a $200 y me compraban a $190. Pregunté si también aplicaba el valor para dólar cara chica y me contestaron que esos se pagaban $180. Entonces, consulté si, como son más baratos, me vendían billetes cara chica a menos de $200 y la respuesta, por supuesto, fue negativa», relata el protagonista de la historia.

Claramente, él conocía la respuesta, pero quiso demostrarle al operador de dólar blue que su oferta no tenía justificativo válido. «Este comportamiento lo impulsan las cuevas para robar a la gente con un cambio menor por el cara chica«, apunta la fuente bancaria.

La costumbre de pagar más por los más billetes nuevos en las cuevas se trasladó a ámbitos formales.

En consecuencia, muchas entidades han puesto en las sucursales comunicaciones en las que advierten de esta estafa y desmienten que valgan menos para que el cliente esté advertido.

En tanto, una fuente de una financiera apunta que «es una avivada que comenzó en una financiera grande que empezó a hacerlo con la excusa de que en otros países no los aceptan», pero, con el tiempo, se instaló como una verdad aceptada que los dólares de cara chica valen menos aunque a la hora de venderlos, los cobran al mismo valor que el común y se los dan al cliente si éste no dice nada.

Y la avivada de algunos cambistas informales no termina allí. Sino que la fuente cuenta que, en el último tiempo, está surgiendo en el mercado un rechazo hacia los billetes de $100 (sí, de cien pesos, no es un error de tipeo).

«Cuando vas a comprar dólares con billetes de los violetas, te dicen que no los quieren porque para juntar una suma considerable necesitan muchos. Algunos te los quieren tomar a menor valor porque prefieren los de $500 o $1.000, pero el BCRA sigue emitiendo esos papeles y no hay un problema con ellos», advierte.

¿Tenés dólar de cara chica?: hay solución

No obstante, no está todo perdido para quienes tienen ahorros debajo del colchón con dólares de cara chica. Hay alternativas para cambiarlos sin perder valor, pero claro que no hay que ir con ellos al mercado blue porque, como se explicó antes, allí los toman a un valor menor.

Una solución posible, entonces, es depositarlos en una cuenta en dólares en un banco en Argentina y luego retirarlos. Al hacer este paso, los habrán cambiado por billetes más nuevos y, si la cantidad que se tiene es grande, pueden hacerlo en «cuotas», es decir, a lo largo de varios meses.

Depositarlos en una cuenta y venderlos en el MEP es una opción para quien necesita pesos y no quiere perder plata.

Plazo fijo Banco Provincia: cuánto podés ganar si invertís $40.000 a 30 días

Y, para quien tenga que venderlos directamente, una opción es depositarlos y transferirlos luego a una cuenta de inversión o comitente para venderlos en el mercado de dólar Bolsa o MEP, que tiene una cotización similar a la del blue por estos días y, una vez realizada la venta, los pesos estarán disponibles en su cuenta bancaria.

Mercado y Finanzas

El precio de los alimentos: los consumidores pagan casi cuatro veces más de lo que reciben los productores

La distorsión en el precio de los alimentos se generó entre los 24 principales productos que provienen del campo y participan de la mesa familiar. Así lo señaló un informe de CAME, en relación a noviembre pasado

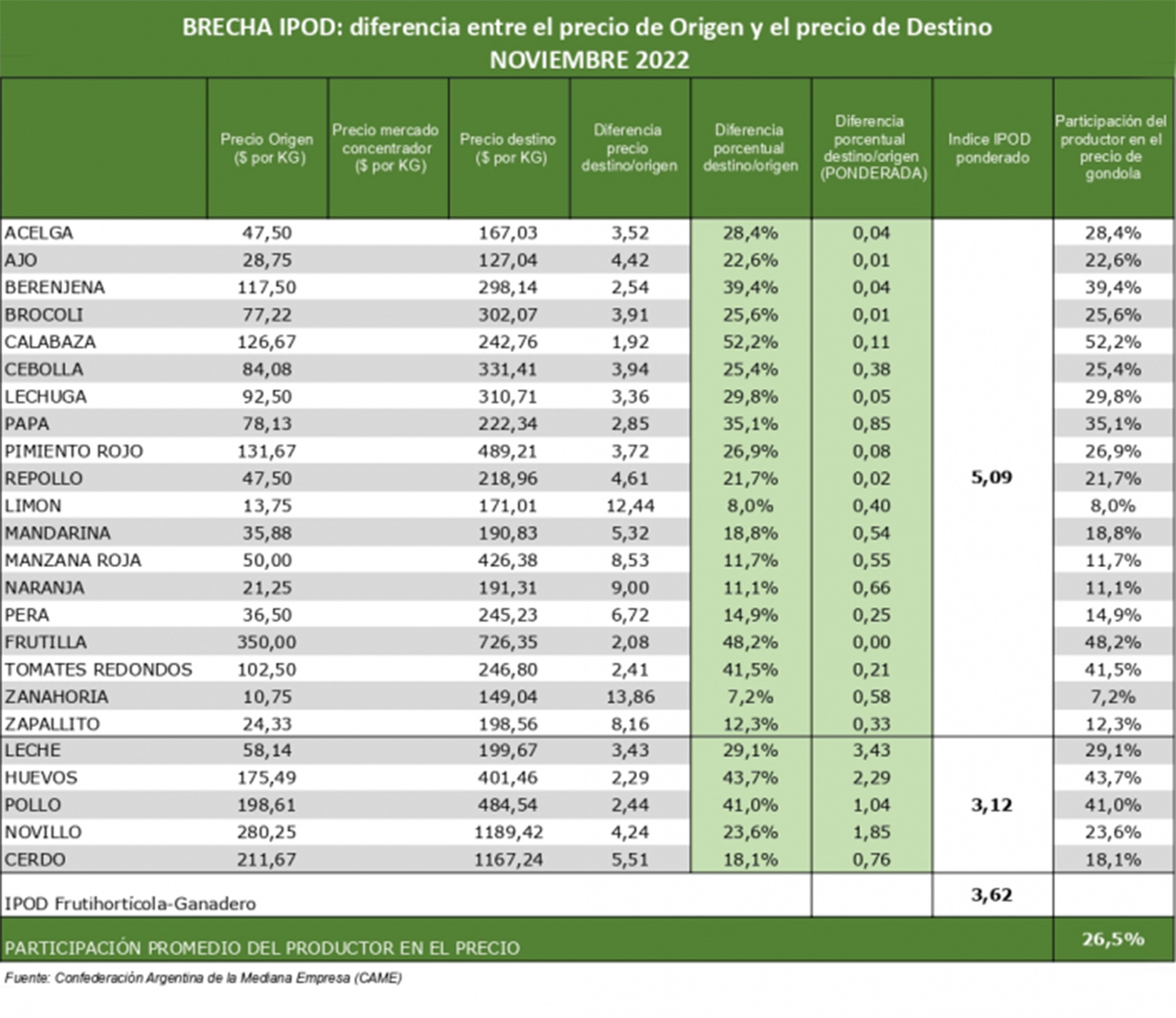

Un informe de la Confederación Argentina de la Mediana Empresa (CAME) reflejó que durante el mes pasado, los precios de los productos agropecuarios se incrementaron 3,6 veces desde que salieron del campo (origen) hasta que llegaron a la góndola (destino). Es decir, los consumidores pagaron $3,6 por cada $1 que recibieron los productores de los 24 agroalimentos que componen la canasta del Índice de Precios en Origen y Destino (IPOD) elaborado por el sector de Economías Regionales de la entidad.

Además, se determinó que en promedio la participación del productor en el precio final de venta subió a 26,5% en noviembre. Al respecto, los productores de calabaza obtuvieron la mayor participación (52%), por las inclemencias climáticas en las zonas productoras, como altas temperaturas y falta de precipitaciones, mientras que la más baja ocurrió en la zanahoria (7%).

Por otro lado, entre los productos que registraron las mayores diferencias entre los precios del campo al consumidor, se encuentran la zanahoria (13,9 veces), el limón (12,4), la naranja (9), la manzana roja (8,5) y el zapallito (8,1). En relación a la zanahoria, se registró una baja mensual del 1% en los precios que cobró el productor, y sin variaciones se presentó el nivel de precios al consumidor. En el caso del limón, el informe de CAME determinó que hubo un incremento mensual de casi el 104% en los precios de origen, por el impacto de la sequía que afecta especialmente a la provincia de Salta, generando una menor oferta y por ende una suba del 24% en los precios de destino.

En el análisis detallado de las producciones, en la naranja se determinó que se registró un aumento del 9% en los precios al productor, cuando al consumidor se ubicó en 17,5%. En lo que respecta a la manzana roja, no mostró variaciones en los precios de origen, pero sí creció un 12% en destino, como consecuencia de la alta incidencia del consumo energético en las respectivas cámaras de frío. Por último, en el caso del zapallito los precios al productor subieron 1,4%, pero bajaron 30% para el consumidor con respecto al mes anterior.

Más productos

Por el lado de los productos que presentaron menor diferencia entre el precio que cobró el productor y el que pagó el consumidor, “se encuentran 2 productos de origen animal y 3 frutihortícolas”, señalaron desde CAME. En ese sentido, puntualizaron que la brecha de los huevos fue de 2,3 veces y en el pollo de 2,4 veces, ya que ambos cuentan con sistemas de producción integrados, lo que significa que todos los integrantes de la cadena “son parte del riesgo del negocio”. A su vez, en materia de precios, la carne de pollo no registró variaciones mensuales en ninguno de los extremos de la cadena, pero sí lo hizo el huevo, con un incremento del 1% en origen y del 4,5% en destino.

A todo esto, hay que sumar a la calabaza, cuya brecha fue de 1,9 veces, y de esta manera se convirtió en el producto con la brecha más baja por segundo mes consecutivo, los precios al productor aumentaron un 1% y al consumidor, un 14,5%. También el relevamiento ubicó al tomate redondo, con una brecha de 2,4 veces, y sin variaciones en los precios de origen, en tanto en destino la caída fue del 6%. Por último, y en relación a la frutilla, con una brecha de2,1 veces, presentó en noviembre último una suba mensual de los precios del 61,5% en origen, mientras que en destino el aumento llegó al 1%.

Mercado y Finanzas

La implosión de FTX causa defaults en fondos de cobertura

Orthogonal Trading informó que se vio “gravemente afectado por el colapso de FTX y las actividades comerciales asociadas”, por lo que no pudo pagar un préstamo criptográfico de u$s 10 millones.

El contagio de la caótica implosión del criptoimperio de Sam Bankman-Fried se está extendiendo al mundo de las finanzas descentralizadas, luego de que un fondo de cobertura fuera declarado en default por créditos de casi US$36 millones.

Orthogonal Trading dijo en un tuit el martes que se había visto “gravemente afectado por el colapso de FTX y las actividades comerciales asociadas”, por lo que no pudo pagar un préstamo criptográfico de US$10 millones. Eso llevó a la entidad que administra el grupo de préstamos en el protocolo DeFi Maple a emitir un aviso de default para todos los préstamos activos del fondo.

El default es el último ejemplo de criptofondos de cobertura que se ven afectados por la rápida implosión de FTX de Sam Bankman-Fried ocurrida en noviembre. FTX era unos de los lugares de negociación favoritos de los inversionistas institucionales y el efectivo de varios fondos de cobertura se ha quedado atrapado en él luego de que FTX se declarara en bancarrota. Las finanzas descentralizadas, donde las personas piden prestado, prestan e intercambian criptomonedas sin un intermediario central, hasta ahora han evadido la peor parte de las consecuencias de FTX. Pero el default de Orthogonal Trading insinúa cuán ampliamente se está extendiendo el contagio de la desaparición de FTX y Alameda Research de Bankman-Fried.

Los préstamos organizados en plataformas no garantizadas como Maple no exigen grandes garantías para respaldar las posiciones de los prestatarios en caso de default, sino que dependen de administradores de conjuntos como M11 para realizar la debida diligencia en las finanzas de los prestatarios. Maple dijo que cortó los lazos con Orthogonal Trading, con sede en Sídney, porque tergiversó su posición financiera al grupo de préstamos, M11 Credit, una acusación que M11 también presentó contra el fondo de cobertura.

En total, Orthogonal Trading había obtenido US$31 millones en préstamos en la criptomoneda estable USDC y otros US$4,9 millones denominados en un token llamado wrapped ether, según datos de Maple. Ahora representa la mayoría de los préstamos de M11 Credit, frente al 14% a principios de septiembre.

“En lugar de cooperar con nosotros y revelar su exposición, intentaron recuperar pérdidas a través de más operaciones, y finalmente perdieron un capital significativo”, dijo M11 Credit en un comunicado y agregó que había sido informado por Orthagonal Trading el 3 de diciembre sobre su incapacidad para pagar los US$10 millones. Orthogonal Trading no respondió a las solicitudes de comentarios.

Orthogonal Credit, empresa relacionada que afirma operar “estructuralmente separada” de Orthogonal Trading, dijo el lunes en una entrada de blog que estaba “conmocionada y consternada” por el evento y no estaba al tanto de los problemas de su entidad hermana. “Nos quedamos boquiabiertos por el alcance de la exposición y la posición de liquidez del libro de negocios de Orthogonal Trading”, dijo Orthogonal Credit.

Orthogonal Credit había originado aproximadamente US$850 millones en préstamos sobre Maple, según la plataforma. Las comisiones generadas por el grupo de préstamos de Orthogonal Credit en Maple se utilizarán para pagar a los prestamistas de Orthogonal Trading antes del cierre esperado del grupo en el primer trimestre del próximo año, dijo Maple.

Maple también cortó todos los lazos con Orthogonal Credit, según su comunicado.

Mercado y Finanzas

Aumenta la educación privada: ¿cuánto y desde cuándo?

Las cuotas en la Provincia de Buenos Aires y en Capital tendrán un fuerte aumento en el último mes del año, lo que podría impulsar también las matrículas para el 2023.

La mensualidad de los colegios privados en la Ciudad de Buenos Aires aumentarán hasta un 14,5% desde diciembre, mientras que en la Provincia lo harán en un 10%, en el que se convertirá en el último incremento del año y un nuevo golpe al bolsillo de la clase media.

Los incrementos responden al aumento del 102% de los salarios para el personal docente de la Ciudad, mientras que en Provincia fue de un 94,5% para todo el año en curso. Los salarios docentes representan el 60% de los costos de los establecimientos educativos, comentó Rodolfo De Vincenzi, de la Confederación Argentina de Instituciones de Enseñanza Privada, en diálogo con Todo Noticias (TN).

El último aumento se aplicó en octubre y fue del 20% en los colegios de capital y del 6,2% en los bonaerenses. Según explican desde la Confederación, toda vez que se actualicen los salarios docentes, deben corregirse las cuotas.

En ese sentido, la paritaria docente se cerró a mediados de septiembre y los gremios SADOP, UDA, CEA, AMET y CTERA terminaron pasando la oferta inicial que incluye una suba en tres cuotas, con un total de 82% que se termina de pagar en diciembre, con lo que el salario mínimo inicial será de $77.137 al término del 2022.

¿Y las matrículas para el 2023?

En la PBA la matrícula para el 2023 viene con subas del 50% promedio en los colegios privados con arancel libre, es decir, los que no reciben subsidios del Estado.

Los colegios sin asistencia estatal ya enviaron entre septiembre y octubre los valores de las matrículas para el próximo año lectivo. En Argentina hay unas 17.000 instituciones privadas educativas, de las cuales casi un 60% cuenta con subvención estatal, que va desde la cobertura del 20% hasta el 100%.

La asistencia del Estado cubre tanto cargos oficiales como algunos componentes específicos, más no alcanza al personal no docente ni a los costos por servicios operativos.

La Asociación de Institutos de Enseñanza privada de la Provincia de Buenos Aires (Aiepba) explicó que: “Es complejo definir un aumento para el próximo año teniendo en cuenta la espiral inflacionaria”. Al mismo tiempo descartó de plano que haya colegios que enviaron matrículas con aumentos del 100% para el 2023.

Los aumentos serán de hasta el 55% promedio, mientras que la gran mayoría de las instituciones se inclinan por el 50%, teniendo en cuenta las proyecciones de la suba de precios y los acuerdos salariales.

-

Líderes y Emprendedores2 días

Líderes y Emprendedores2 díasLa Historia de amor de dos emprendedores que instalaron su Fábrica de Empanadas Argentinas en Tarija

-

Actualidad1 día

Actualidad1 díaEl Club de Bocha de Laboulaye: Entre la tradición y la incertidumbre

-

¿Dónde Ir? ¿Qué ver y escuchar?2 días

¿Dónde Ir? ¿Qué ver y escuchar?2 díasÚltimas funciones de Desperfecto de Pareja en La Pausa Teatral

-

![De ordeñar a innovar: el empoderamiento de la mujer rural se aprende en una escuela [CONTENIDO PATROCINADO] 72 empoderamiento de la mujer rural se aprende en una escuela iUR3lD](https://milenio.ar/wp-content/uploads/2024/11/empoderamiento-de-la-mujer-rural-se-aprende-en-una-escuela-iUR3lD-400x240.jpeg)

![De ordeñar a innovar: el empoderamiento de la mujer rural se aprende en una escuela [CONTENIDO PATROCINADO] 73 empoderamiento de la mujer rural se aprende en una escuela iUR3lD](https://milenio.ar/wp-content/uploads/2024/11/empoderamiento-de-la-mujer-rural-se-aprende-en-una-escuela-iUR3lD-80x80.jpeg) Europa2 días

Europa2 díasDe ordeñar a innovar: el empoderamiento de la mujer rural se aprende en una escuela [CONTENIDO PATROCINADO]

-

Newswire2 días

Newswire2 díasSurexs lanza Seguros Flexibles para empresas que buscan mejorar la satisfacción y retención de talento

-

Europa1 día

Europa1 díaProdi y Monti piden que se levante el veto a Fitto y Ribera

-

Ciencia y Salud2 días

Ciencia y Salud2 díasLecanemab, claves y retos de un medicamento para frenar al alzhéimer

-

Newswire2 días

Newswire2 díasVidantaWorld y Cirque du Soleil se unen para presentar LUDÕ: Un nuevo y revolucionario espectáculo acuático con experiencia gastronómica en Nuevo Vallarta.